招股書顯示,軟銀持股25.8%,為阿里巴巴最大的機(jī)構(gòu)股東;馬云持股6.1%,蔡崇信持股2.0%,其他董事和高級(jí)管理人員合計(jì)持股0.9%,其他公眾持股65.2%。

文/馬慕杰

來源丨投中網(wǎng)旗下東四十條資本

多次隔空“表白”之后,阿里巴巴與港股的再次牽手終于有了“結(jié)果”。

11月13日晚間,阿里巴巴集團(tuán)向港交所提交招股書。招股書顯示,此次發(fā)行的承銷商是中金和瑞信。IPO所募資金主要用于驅(qū)動(dòng)用戶增長(zhǎng)及提升參與度;繼續(xù)在數(shù)字經(jīng)濟(jì)體中拓展并提供廣泛的產(chǎn)品和服務(wù);繼續(xù)實(shí)施新零售業(yè)務(wù),持續(xù)在創(chuàng)新業(yè)務(wù)上進(jìn)行投入。

不過,招股書并未披露具體募資金額。此前,阿里巴巴進(jìn)行了拆股,即將每股普通股拆分為8股,拆分股份后,其普通股數(shù)將從現(xiàn)在的40億股,擴(kuò)大至320億股。另外,有媒體報(bào)道稱,知情人士透露,阿里巴巴將在香港發(fā)售5億普通股,另有15%超額配售權(quán)。以目前阿里巴巴ADR價(jià)格為186.97美元、按1ADR相當(dāng)于8股普通股計(jì),阿里巴巴在香港最多集資約134億美元(約1052億港元)。

“不管是一拆八還是折扣詢價(jià),都是阿里為了迎合機(jī)構(gòu)投資者的一種表現(xiàn)??梢?,回歸港股,阿里本身做了充分的準(zhǔn)備。”香港一證券分析師馬可稱。

值得一提的是,招股書顯示,阿里巴巴最后實(shí)際可行日期的股權(quán)結(jié)構(gòu)為,軟銀持股25.8%,是阿里巴巴最大的機(jī)構(gòu)股東;阿里巴巴前任董事局主席馬云持股6.1%,阿里巴巴集團(tuán)執(zhí)行副主席蔡崇信持股2.0%,其他董事和高級(jí)管理人員合計(jì)持股0.9%,其他公眾持股65.2%。

闊別7年,再續(xù)“前緣”

阿里巴巴與港交所的緣分由來已久。

早在2007年,即阿里巴巴剛滿八歲之時(shí),阿里巴巴的B2B業(yè)務(wù)曾在香港主板上市,創(chuàng)下港股2007年新股首日漲幅之最,成為亞洲市值第二的互聯(lián)網(wǎng)公司。

然而,好景不長(zhǎng),因受2008年金融危機(jī)影響,上市之后,阿里巴巴的股價(jià)不斷下滑,一度跌到開盤價(jià)的四分之一。2012年6月,阿里宣布以每股13.5港元(發(fā)行價(jià))進(jìn)行私有化,最終撤離港交所。

“就像當(dāng)年上市是阿里巴巴發(fā)展的起點(diǎn)而不是終點(diǎn)一樣,今天的私有化也絕不是終點(diǎn)而是一個(gè)新的起點(diǎn)。”馬云在阿里巴巴B2B業(yè)務(wù)私有化之日強(qiáng)調(diào)。

阿里巴巴沒負(fù)“使命”,僅一年時(shí)間,其欲再登港交所。只不過這一次,因“同股不同權(quán)”的制度屏障,阿里巴巴與港股失之交臂。“我們沒有期望香港監(jiān)管機(jī)構(gòu)為了阿里巴巴一家公司作出改變。”蔡崇信曾發(fā)文表示。

碰壁港交所后,美國(guó)時(shí)間2014年9月19日上午,阿里巴巴正式掛牌紐交所。彼時(shí)的紐交所內(nèi)外都激蕩著狂歡與激昂:在投資者的狂熱追捧下,市值超2000億美元的阿里巴巴完成了美股史上最大規(guī)模的IPO,背后的投資人也賺的盆滿缽滿。

據(jù)悉,阿里上市最大的受益者并非管理團(tuán)隊(duì),而是素有“亞洲巴菲特”之稱的軟銀集團(tuán)創(chuàng)始人、總裁兼首席執(zhí)行長(zhǎng)孫正義。阿里巴巴被認(rèn)為是孫正義最成功的投資,投資回報(bào)率高達(dá)千倍。當(dāng)時(shí),日本媒體報(bào)道稱,憑借著阿里巴巴上市,孫正義已躍居日本首富,一舉趕超優(yōu)衣庫(kù)母公司迅銷集團(tuán)社長(zhǎng)柳井正。

而拱手讓出這場(chǎng)“本屬于香港市場(chǎng)的紅利”,一度被港媒稱為港交所最大的失誤。“前幾年沒讓阿里巴巴在香港上市,是個(gè)很重大的錯(cuò)誤。港交所CEO李小加在內(nèi)的多位官員也曾對(duì)沒有讓阿里在香港上市表示遺憾。”香港前財(cái)政司司長(zhǎng)梁錦松在2017年的一次演講中坦言。

痛則思變。2018年4月30日,港交所重啟“同股不同權(quán)”,并同時(shí)通過“允許生物科技公司虧損上市”、“第二上市”等創(chuàng)新制度,降低了上市門檻。“在下一波新經(jīng)濟(jì)浪潮中,中國(guó)創(chuàng)新型公司將占據(jù)相當(dāng)大的比重。對(duì)于香港而言,丟掉一兩家上市公司可能不是什么大事,但丟掉整整一代創(chuàng)新型科技公司就是一件大事。”港交所行政總裁李小加曾如此表示。

這一改革使得港交所在收獲了小米、美團(tuán)等新經(jīng)濟(jì)公司的同時(shí),也讓阿里與港交所的再次“牽手”成為可能。“只要條件允許,阿里就會(huì)回來,這個(gè)想法沒有變過。”馬云曾表態(tài)。

如今,闊別7年的阿里終得歸來。

馬云持股6.1%,阿里的“陽(yáng)謀”與新戰(zhàn)場(chǎng)

某種程度上,與許多赴港上市的新經(jīng)濟(jì)公司不同,阿里這個(gè)“超級(jí)巨星”并不缺錢。

根據(jù)阿里巴巴招股書,截止2019年9月30日止三個(gè)月的營(yíng)收為1190.2億元,同比增長(zhǎng)40%;非美國(guó)通用會(huì)計(jì)準(zhǔn)則下凈利潤(rùn)327.5億元,同比增長(zhǎng)40%;與此同時(shí),截止2019年9月30日,阿里巴巴現(xiàn)金、現(xiàn)金等價(jià)物和短期投資金額高達(dá)2352.5億元,相比于2019年6月30日的2121.89億元增加約230.6億元,現(xiàn)金儲(chǔ)備充足。

那么,看似并不差錢的阿里緣何要二次趕赴港股,兩地上市?

“全球經(jīng)貿(mào)環(huán)境不確定性太大,阿里回到香港其實(shí)也是兩手準(zhǔn)備。尋找兩邊同時(shí)交易的安排,這對(duì)阿里也是個(gè)合理的選擇。”某知名機(jī)構(gòu)合伙人對(duì)投中網(wǎng)表示,在條件允許的前提下,阿里重回港股其實(shí)是種回避風(fēng)險(xiǎn)的舉措。

李小加在談及阿里巴巴重回香港時(shí)曾底氣知足地指出,當(dāng)阿里認(rèn)為香港市場(chǎng)能解決它的問題的時(shí)候就會(huì)回來。而阿里巴巴百分之百會(huì)回來,只是時(shí)間長(zhǎng)短問題。“現(xiàn)在它需要融資嗎?不需要。它需要再多一個(gè)交易場(chǎng)所嗎?除非這個(gè)交易場(chǎng)所能帶來新的活力,否則也不需要。”

事實(shí)上,在港交所上市新規(guī)則的推行下,港股市場(chǎng)在2018年的IPO市場(chǎng)全球稱王。而且,在全球投資環(huán)境不確定性加劇及股市前景不明的情況下,港股仍然相對(duì)穩(wěn)健。“阿里巴巴回歸港股,對(duì)其估值有積極的正面作用。”馬可告訴投中網(wǎng)。

此外,盡管阿里持有近2500億元的現(xiàn)金,但多元化的融資渠道也有助于其繼續(xù)發(fā)力與擴(kuò)張創(chuàng)新業(yè)務(wù)。多位投資人均認(rèn)為,一方面,在電商方面,阿里面臨的競(jìng)爭(zhēng)環(huán)境更加激烈;另一方面,阿里正在持續(xù)加力布局其在云計(jì)算及數(shù)字經(jīng)濟(jì)方面的投入。

阿里巴巴招股書披露,本次IPO所募資金主要用于驅(qū)動(dòng)用戶增長(zhǎng)及提升參與度;將繼續(xù)在數(shù)字經(jīng)濟(jì)體中拓展并提供廣泛的產(chǎn)品和服務(wù),持續(xù)通過中國(guó)領(lǐng)先的線上視頻平臺(tái)優(yōu)酷及一系列其他分發(fā)和內(nèi)容平臺(tái)來打造數(shù)字媒體及娛樂業(yè)務(wù);繼續(xù)實(shí)施新零售業(yè)務(wù),持續(xù)在云計(jì)算技術(shù)、供應(yīng)鏈管理系統(tǒng)和營(yíng)銷系統(tǒng)進(jìn)行投入。

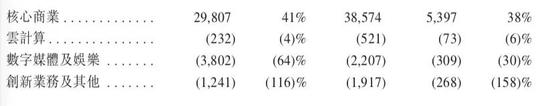

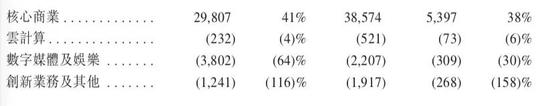

翻看阿里巴巴招股書可看出,除了核心電商業(yè)務(wù)外,阿里巴巴的多項(xiàng)業(yè)務(wù)仍在虧損中。以阿里云業(yè)務(wù)舉例,財(cái)報(bào)顯示,截止2019年9月30日,阿里云計(jì)算業(yè)務(wù)部分在本財(cái)季營(yíng)收為92.91億元,比上一季度增長(zhǎng)64%,但虧損也同比擴(kuò)大。本財(cái)季調(diào)整后的EBITA虧損為5.21億元,利潤(rùn)率為-6%,2018年同期為虧損2.32億元,而財(cái)報(bào)主要把原因歸于在人才和技術(shù)基礎(chǔ)設(shè)施方面的投資。

“我們將繼續(xù)投資于用戶體驗(yàn)和創(chuàng)新技術(shù),為消費(fèi)者以及在新數(shù)字經(jīng)濟(jì)中經(jīng)歷數(shù)字轉(zhuǎn)型的數(shù)百萬企業(yè)創(chuàng)造新的價(jià)值。”阿里巴巴董事局張勇如此表態(tài)。

值得一提的是,招股書顯示,最后實(shí)際可行日期的股權(quán)結(jié)構(gòu)為,軟銀持股25.8%,仍是阿里巴巴最大股東的機(jī)構(gòu)股東;馬云持股6.1%,蔡崇信持股2.0%,其他董事和高級(jí)管理人員合計(jì)持股0.9%,其他公眾持股65.2%。

港股的“強(qiáng)心劑”?

阿里一直被外界視作是港股的一份“大禮”。

這或許在于,不論是從融資規(guī)模還是市值表現(xiàn),阿里巴巴的成功上市有利于活躍資本市場(chǎng)氣氛,同時(shí)進(jìn)一步提高港股對(duì)于科技公司的吸引力。“香港也在試圖改變上市公司的結(jié)構(gòu)。若阿里這種科技旗艦公司能在港上市,未來可能會(huì)吸引大批科技類公司來港交所掛牌。”馬可認(rèn)為。

“尤其是中概股的科技公司,可能很多都會(huì)考慮回香港上市。”多位投資人都對(duì)投中網(wǎng)表示,阿里的港股回歸或?qū)⒁l(fā)中概股的回歸潮,這基本會(huì)是大勢(shì)所趨。

不過,不可避免的一點(diǎn)是,阿里的回歸短期內(nèi)也或?qū)?duì)香港新股市場(chǎng)造成抽水效應(yīng)。“由于阿里的股票含金量較高,不少投資者可能會(huì)紛紛將其他公司的股票換成阿里,從而造成包括美團(tuán)點(diǎn)評(píng)、騰訊等公司的資金分流,對(duì)后者的股價(jià)帶來壓力。”馬可對(duì)投中網(wǎng)分析稱,阿里有機(jī)會(huì)被快速納入藍(lán)籌股。

值得注意的是,阿里的此番港股上市也意味著,其將在香港資本市場(chǎng)與騰訊直面競(jìng)爭(zhēng),港股也因此迎來了科技互聯(lián)網(wǎng)雙巨頭時(shí)代。

“短期有刺激,長(zhǎng)期做對(duì)手。”馬可如此形容阿里巴巴港股上市之后與騰訊的關(guān)系。而作為兩大巨頭,阿里巴巴與騰訊的較量也將不僅僅局限于彼此的內(nèi)部業(yè)務(wù),更激烈的角逐或?qū)⒃谟陔p方的資本版圖與生態(tài)體系。

據(jù)不完全統(tǒng)計(jì),目前,阿里系在港股的上市公司有阿里健康、阿里影業(yè)、云鋒金融等;騰訊在港股的企業(yè)包括美團(tuán)點(diǎn)評(píng)、閱文集團(tuán)、創(chuàng)夢(mèng)天地、易鑫零售等。

文章轉(zhuǎn)載自新浪新聞

文章轉(zhuǎn)載自新浪新聞

常山圖庫(kù)

新聞排行榜

- 粵“網(wǎng)約護(hù)士”需實(shí)名認(rèn)證 配備追蹤系

- 男子顱內(nèi)“炸彈爆炸” 醫(yī)生成“拆彈專

- 中風(fēng)后服硝酸甘油用處不大

- 破解“三點(diǎn)半難題” 家長(zhǎng)舒心孩子開心

- 濟(jì)南力爭(zhēng)今年年底前淘汰3.4萬輛老舊高

- 國(guó)際社會(huì)認(rèn)知轉(zhuǎn)變將加速“一帶一路”

- 拿“國(guó)學(xué)”當(dāng)面具 遮不住販賣教育焦慮

- 銀聯(lián)卡:全球發(fā)了近七十六億張

- 農(nóng)業(yè)農(nóng)村部通知規(guī)范稻漁綜合種養(yǎng)產(chǎn)業(yè)

- 一加7 Pro參數(shù)全曝光了 驍龍855/曲面全面

返回頂部

返回頂部